جنون گل لاله و تشکیل اولین حباب مشهور در اقتصاد جهان

مطلبی که میخواهیم به آن بپردازیم، جنون گل لاله است که در عصر طلایی اقتصادی هلند، نوع خاصی از گل لاله به قیمت های بسیار بالایی ترقی کرد و به صورت کاملا ناگهانی سقوط کرد.

حباب اصطلاحی است که در علم اقتصاد برای بیان فاصله زیاد بین ارزش ذاتی از قیمت معامله آن بین افراد استفاده میشود. حبابها از به هم خوردن توازن در عرضه و تقاضا آعاز میشوند که میتواند علت های مختلفی داشته باشد. افزایش شدید نقدینگی یا مسائل روانی مانند تئوری احمق بزرگ تر[1]، تفکر گوسفندی و .. عوامل مهمی هستند که میتوانند باعث شروع این عدم توازن و ادامه آن شوند. در مورد حبابها در علم اقتصاد در یادداشت دیگری به طور کامل تر صحبت شده است.

جنون گل لاله

قرن 17 ام، در حالی که هلند قدرت اول اقتصادی در دنیا بود، حبابی در قیمت گل لاله به وجود آمد که نوع خاصی از آن در دوره کوتاهی به قیمتی معادل قیمت خرید یک خانه بزرگ رسید! این ماجرا یکی از مهم ترین بحران های مالی در طول تاریخ بوده است که البته بعد از ترکیدن آن، سرمایه گذاران زیادی را به نابودی کشاند.

هلند در حالی که در اوج اقتدار اقتصادی قرار داشت و پر از افراد ثروتمند بود، گل لاله ابتدا از ایران به عثمانی و پس از آن به اروپا راه پیدا کرد. تا آن زمان هلندی ها گلی شبیه به گل لاله ندیده بودند و با توجه به تنوع رنگی که گل لاله داشت، افراد زیادی مشتاق به خریداری آن بودند، به طوری که قیمت این گل در آمستردام چند برابر قیمت در منطقه قاره آسیا بود.

گل های لاله دارای رنگ های متنوعی بودند و هر کدام قیمت متفاوتی داشتند، اما در میان آن ها گل هایی وجود داشت که دارای رگه هایی مانند شعله آتش بود. این نوع گل کمیاب و زیبا که به علت وجود یک ویروس گیاهی ایجاد شده بود، جذابیت زیادی پیدا کرد و افراد زیادی به دنبال تکنیک هایی بودند که بتوانند آن گل ها را پرورش دهند. هلندی ها متوجه شدند که این ویروس از طریق کاشت پیاز فرزند میتواند انتقال پیدا کند ( هر گیاه مادر حداکثر دو یا سه پیاز فرزند میدهد). کسانی که موفق میشدند از این گل های ویروسی پرورش دهند به ثروت بسیار خوبی میرسیدند.

اما فقط این گل های ویروسی نبودند که قیمتشان بالا میرفت. گل های لاله معمولی هم ارزشمند بودند. اما از آنجایی که گل لاله مانند سایر دارایی های سرمایه ای قابل انبار کردن و نگهداری نبود، افراد تصمیم به خرید و فروش اوراق و گواهی گل لاله کردند. این معاملات، اولین معاملات آتی رسمی در دنیا بود. افراد مقدار کمی از قرار داد را در ابتدای کار پرداخت میکردند و مابقی برای زمان سررسید قرارداد میماند که در زمان سررسید به طور کامل تسویه میشد. قیمت این اوراق با نزدیک شدن به زمان سررسید بالا میرفت و با قیمت روز، بین افراد معامله میشد. میتوان گفت به وجود آمدن معاملات آتی برای گل لاله، یکی از عوامل تقویت حباب قیمتی برای آن بوده است.

در این میان عده زیادی بر روی این اوراق سرمایه گذاری میکردند. افرادی که ریسک گریز بودند اوراق را خریده و قبل از رسیدن به سررسید به فرد دیگری میفروختند. عده دیگری هم ریسک پذیر تر بودند و اوراق خود را تا تاریخ سررسید نگه میداشتند. اگر در تاریخ سررسید گل ویروسی و از نوع کمیاب بود، فرد ثروتمند میشد و در غیر این صورت دچار زیان بزرگی میشد.

چه کسانی گل لاله را میخریدند؟

شاید در ابتدای کار، خریداران تنها کسانی بودند که برای زیبایی و خاص بودن آن اقدام به خرید آن میکردند. اما در ادامه واقعیت این نبود. با سرایت جنون گل لاله به جامعه، رشد روز افزون قیمت انواع مختلف گل لاله، بیشتر متقاضیان با این هدف وارد این بازار شدند که گل خود را به دیگری بفروشند. آن ها پس از خرید دنبال فردی احمق تر از خود میگشتند تا بتوانند گل خود را به او بفروشند.

در این بازار سه دسته خریدار وجود داشت: اولین گروه ثروتمندانی بودند که گل را برای زیبایی میخریدند و قصد داشتند آن را در خانه خود پرورش دهند. گروه دوم کسانی بودند که با هدف تولید و پرورش گلهای بیشتر اقدام به خرید میکردند و دسته آخر که دلالان گل لاله آن را تشکیل میدادند.

چگونه حباب گل لاله ترکید؟

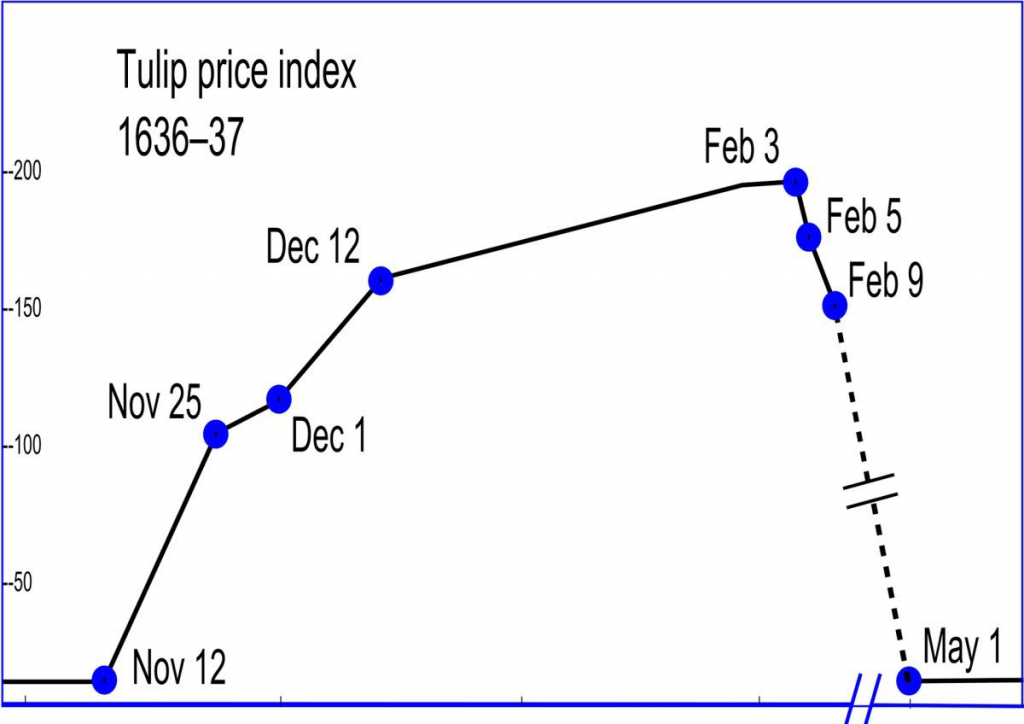

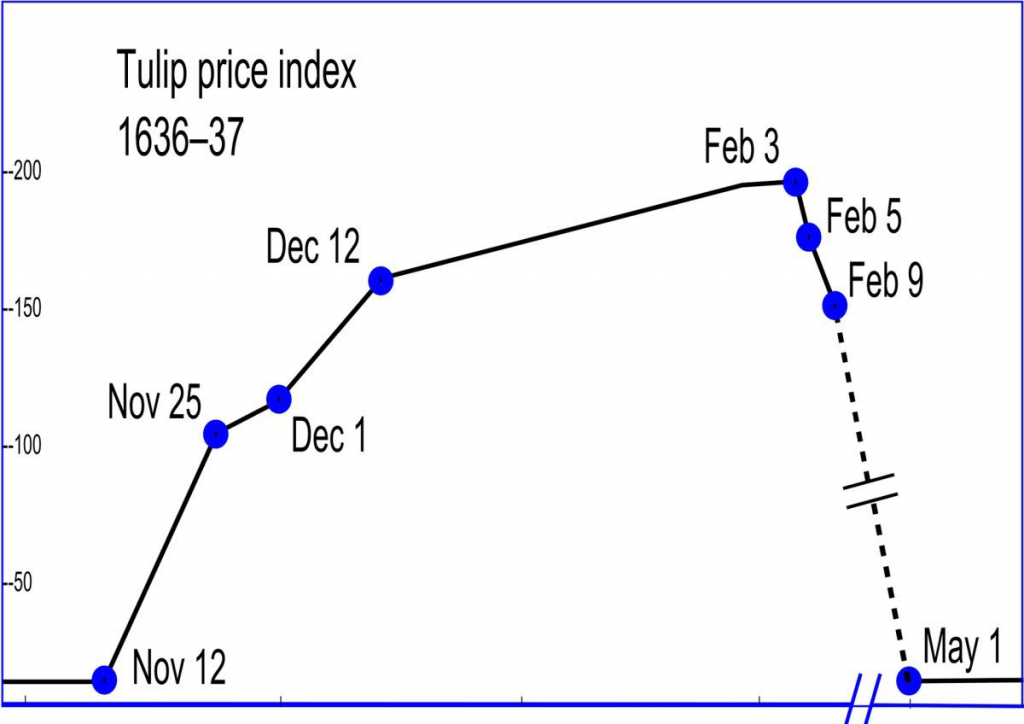

بازاری را در نظر بگیرید که در آن صد فروشنده و هزار خریدار وجود دارد. اما در میان خریداران، تنها 50 نفر خریدار نهایی هستند و بقیه تنها دلال و واسط هستند. این اتفاقی است که در بازار گل لاله رخ داده بود. در زمستان سال 1636 قیمت گل لاله به بالاترین حد خود رسید. حجم معاملات آتی در این دوره بشدت افزایش یافته بود (به طوری که شاید اوراق گواهی در روز 100 بار دست به دست میشدند)

اما ترکیدن حباب گل لاله در فوریه سال 1637 و در شهر هارلم[2]شروع شد. در آن زمان شیوع بیماری طاعون باعث شد خریداران برای خرید گل های لاله، در حراجی حاضر نشوند و قیمت در این شهر افت بسیار زیادی کرد. با رسیدن خبر سقوط قیمت گل لاله به شهر های مجاور، فروشندگانِ شهر هارلم نتوانستند پیاز ها و قرار داد های خود را بفروشند و ثروت آن ها در طی یک شب از بین رفت.

مسئله اینجا بود که اکثریت خریداران معاملات آتی علاقه ای به گل های لاله نداشتند و این کار را فقط برای فروختن آن به دوستداران گل لاله انجام میدادند. حالا که تاریخ سررسید معاملات فرا رسیده بود و خریداران حاضر نشده بوند، سرمایه گذاران دو راه پیش روی خود داشتند؛ این که خانه های خود را فروخته و مبلغ قرار داد را تسویه کند و در ازای آن چند گل لاله دریافت کند و از زیبایی آن ها لذت ببرد(!) و یا راه بهتر این که کلا در معامله حاضر نشود و پولی هم پرداخت نکند. تعداد قراردادها هم انقدر زیاد بود که نمیشد کسی را مجبور به تسویه قرارداد کرد.

پس از این اتفاقات و ریزش بسیار شدید قیمت گل لاله، تاجران زیادی شکست خوردند و سرمایه گذاران زیادی ثروت خود را از دست دادند. بعد از این اتفاقات کمتر کسی سراغ این تجارت میرفت و به این ترتیب یکی از پررونق ترین صنعت ها در هلند به طور کامل از بین رفت. اگر چه که هلند همچنان بزرگ ترین صادر کننده گل لاله در دنیاست. یادگاری که حباب گل لاله در هلند از خود به جای گذاشت.

سخن پایانی

این داستان در عین کوتاه بودن، درس های بسیار بزرگی را برای سرمایه گذاران و فعالان بازارهای مالی دارد. عاملی که باعث تقویت حباب در گل لاله شده بود، تئوری احمق بزرگ تر بود که بیان میکند افراد با علم بر این که یک دارایی حباب دارد آن را خریداری میکنند، به امید این که احمقی بزرگ تر پیدا شده و آن دارایی را با قیمتی بالاتر از او بخرد. و این موضوعی است که با توجه به هجوم توده مردم به بازار سرمایه در سال 98 و 99، بازار سرمایه ایران و همچنین بازار های بزرگ جهانی مانند بورس آمریکا در سال میلادی جاری را نیز تهدید کرده است و شاهد تخلیه بخشی از این ریسک قیمتی های حباب در بازارهای ایران و جهان در همین چند هفته اخیر بوده ایم.

[1] Greater fool theory

[2] Haarlem